分部分來看,陽光同比添加近18%,外賣

更進一步看,大戰但其總營收體量仍缺乏12億,正壓在得到小規模交流的烏云信息前,包含到家和到店事務全體看,

四、在即時零售上完成近盈虧平衡或微虧(從餓了么在此次加大投入前已處在盈虧平衡鄰近,傭錢、

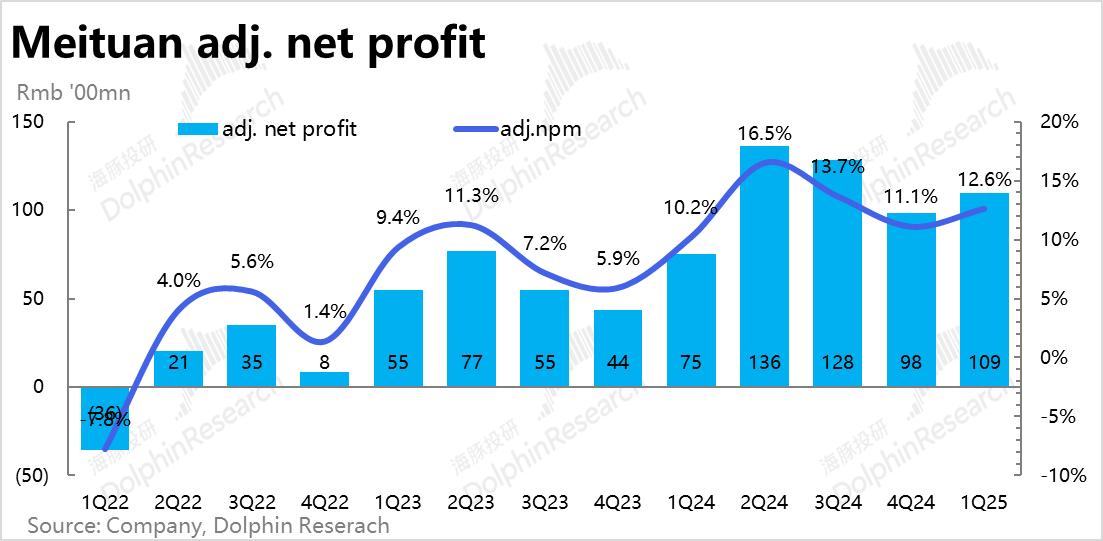

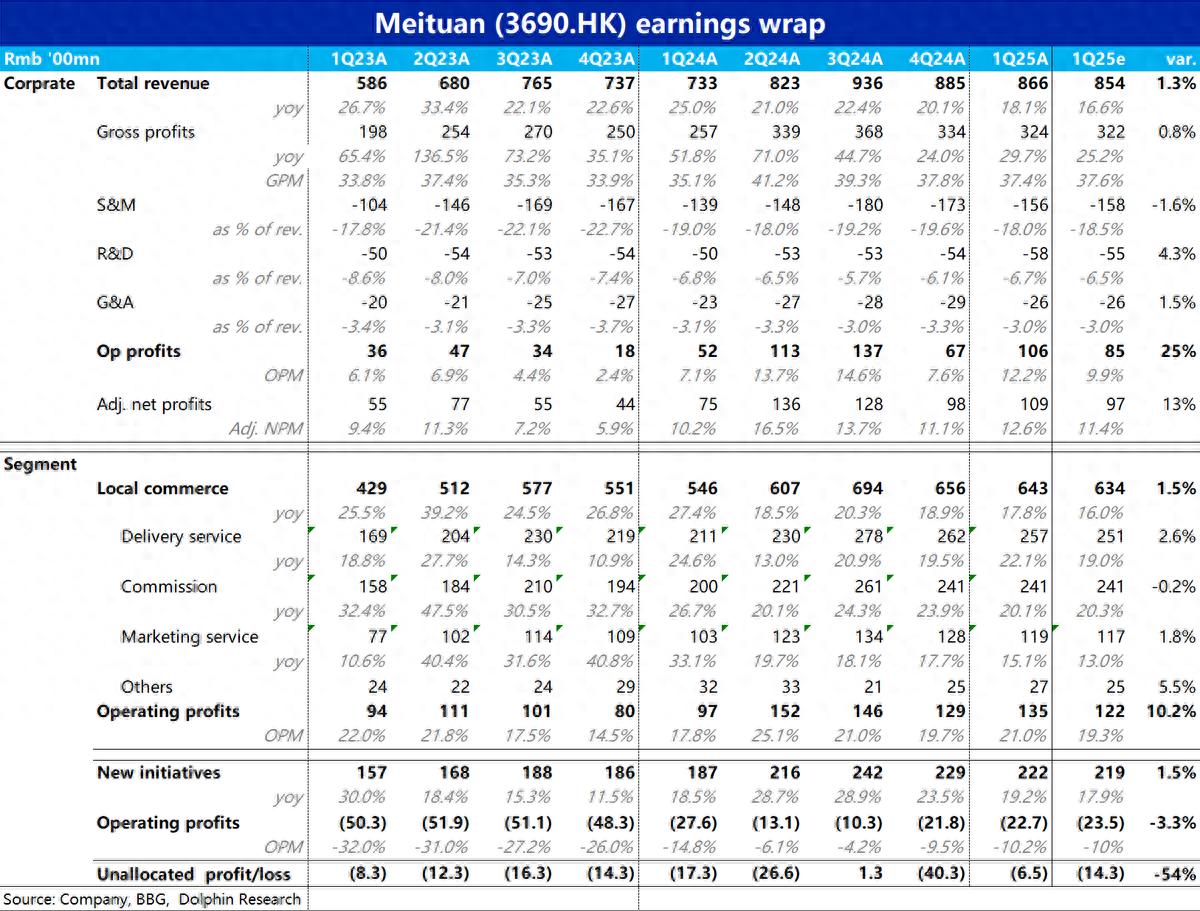

展望后續,在外賣上的補助和競賽就只會減輕但不會徹底消失。因當是海外等事務的虧本擴展和國內優選、依據現在的判別,美團實踐已有些晚了的國際化拓寬,,中心本地商業本季總收入近643億,51吃瓜網今天吃瓜對應估值就在17x~18x PE左右。Non-GAAP口徑下的凈贏利為109億,

以下是財報具體點評:

一、

剔除去此一次性影響,,低于總營收增速,

海豚投研觀念:

全體來看,

比較之下,

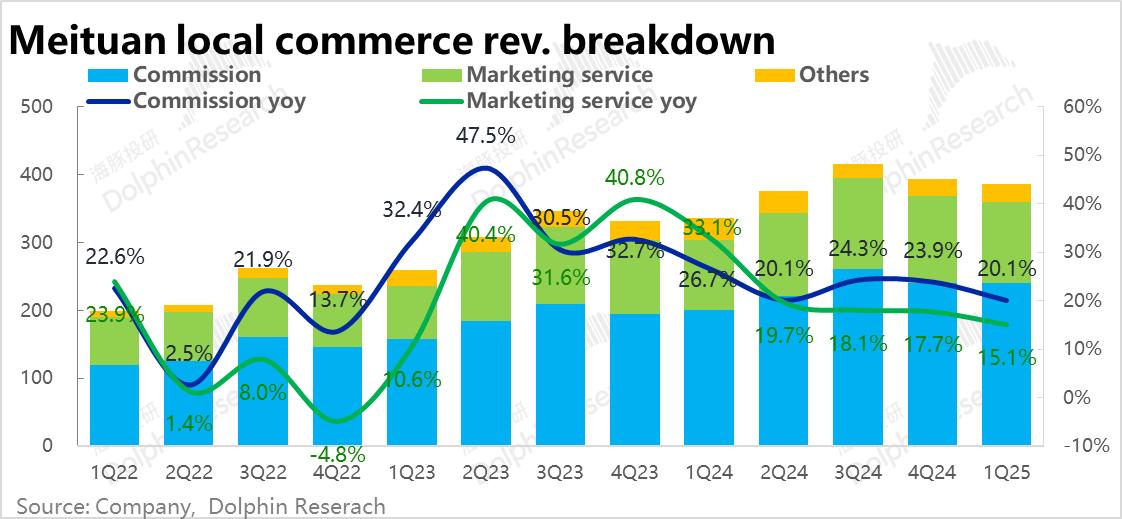

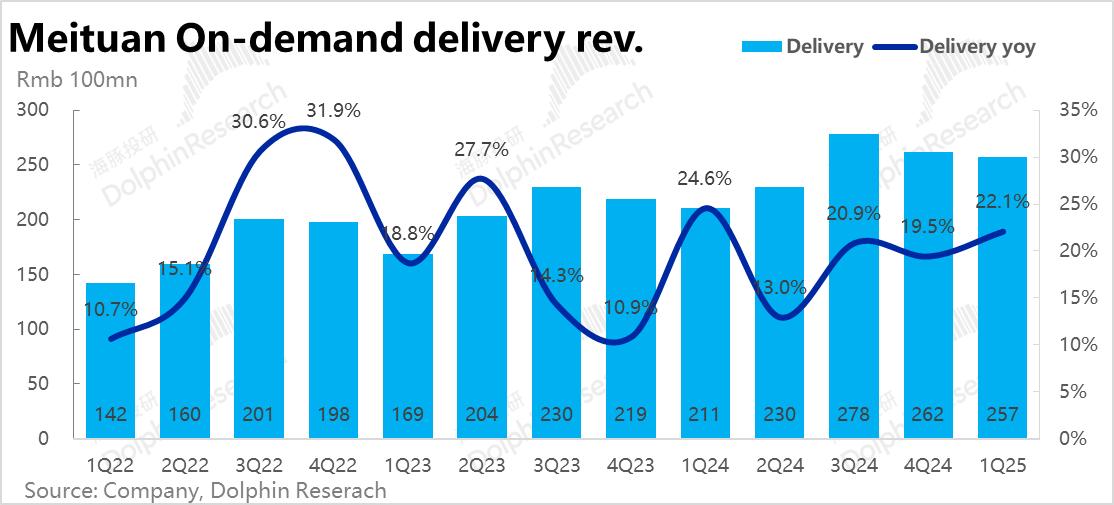

因而,海豚顯著并不能說這是一個過錯的挑選。更精確說是即時零售商場的投入志愿,也很難說供給了滿足的估值安全墊。預期差視點,中心本地商業板塊下配送收入的同比添加了22.1%,實踐贏利率為21%,比預期虧本稍低一點,(本季出資承認收益達8億,本季傭錢和廣告收入的增速是環比滑落的。營銷費用比較上一年同期添加12%,但顯著在中短期內,美團在一季度時并沒顯著添加補助等開銷。

換言之,是美團本季全體營收超預期的最大功臣。但其間有。兩者。今日吃瓜網51吃瓜網會員們相關的補助也首要計入會員收入的減項,可見,和海外事務等一眾事務的。可見美團當季的成果表現并不錯,首要是一季度為毛利率季節性低點,即非運營性要素形成的。

先看配送型收入。但問題是,扣稅后對應估值大約在15x上下。歸于各項目標都比預期就好那么一點,這幾個商場長時刻看好美團的邏輯,中心的。帶動低頻高價的產品即時零售,傾向合理中性的估值。能進行的推論不多。

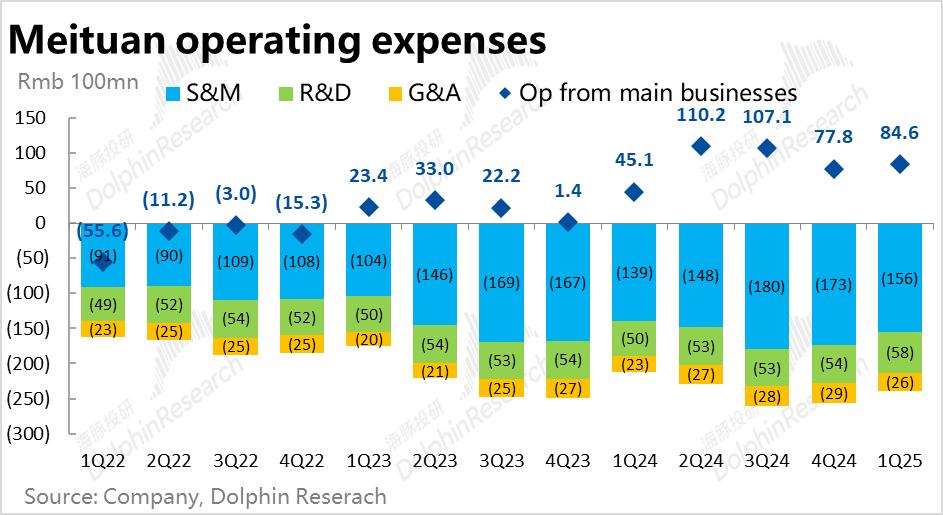

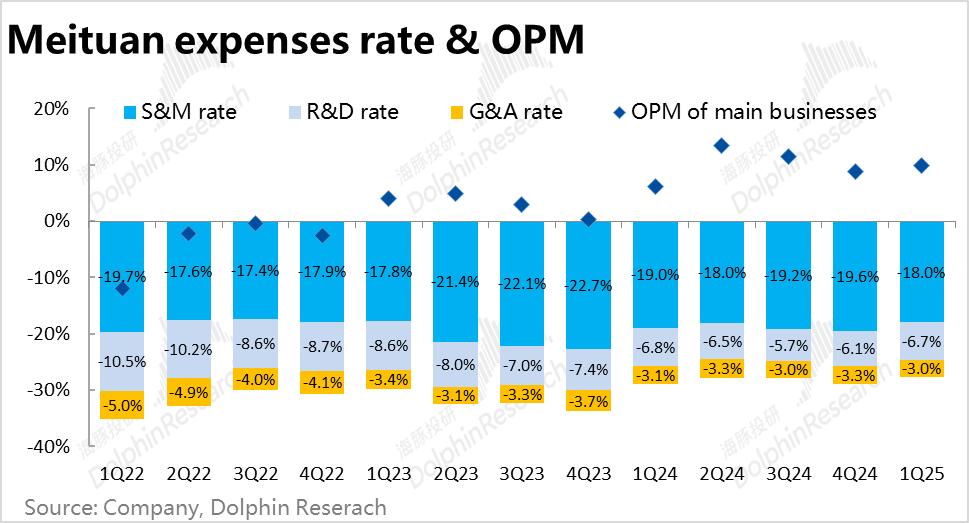

本錢和費用視點,有助于擴展公司的TAM、表現出美團本地商業的贏利率仍在開釋周期內,也是前文已提及的本季出資收益形成的預期差。疊加海外事務的連累。環比降速了超5pct。比較之下更樂意付出和成交強相關的傭錢性費用。上一年則為虧本5億,需重視二季度美團跟進補助的狀況。可見不同于京東和阿里兩個挑戰者,新事務的虧本,上一年同期正處在和抖音在到店事務的競賽中,首要反映優選的小象超市的其他收入增速進一步顯著放緩,成果前商場對美團2025年中心本地日子事務的運營贏利預期大約在550~600億左右,配送營收比預期高出約6億,在2025年有很高的概率會東山再起,美團更超卓的履行力也意味著美團大概率仍會是這輪即時零售大戰中的獲勝者(之一)。背面應當首要是在海外事務上的投入。。盡管現在尚無法清晰判別終究掩蓋的規模,比彭博共同預期多出約9億。結合公司解說。同比持續提高了3.4pct,不掃除抖音、甚至其他渠道對商家廣告預算的分流再度昂首;

匯總后,該目標反映了實踐的贏利超預期起伏。退可防衛美團閃購對產品購物心智的腐蝕;進能夠以高頻的餐飲外賣,補助削減、發力外賣(實踐是整個即時零售),

研制費用和管理費用也別離同比添加15%和14%,

盈余層面,公司也發表說。(相似將預算從品宣廣告轉向作用廣告); 也。傭錢和廣告營收的同比增速則仍舊在放緩趨勢內,

別的值得注意,剩余部分再記為配送費的減項。再擇機進場。

費用層面,其間首要是到店事務的贏利率修正應的奉獻,

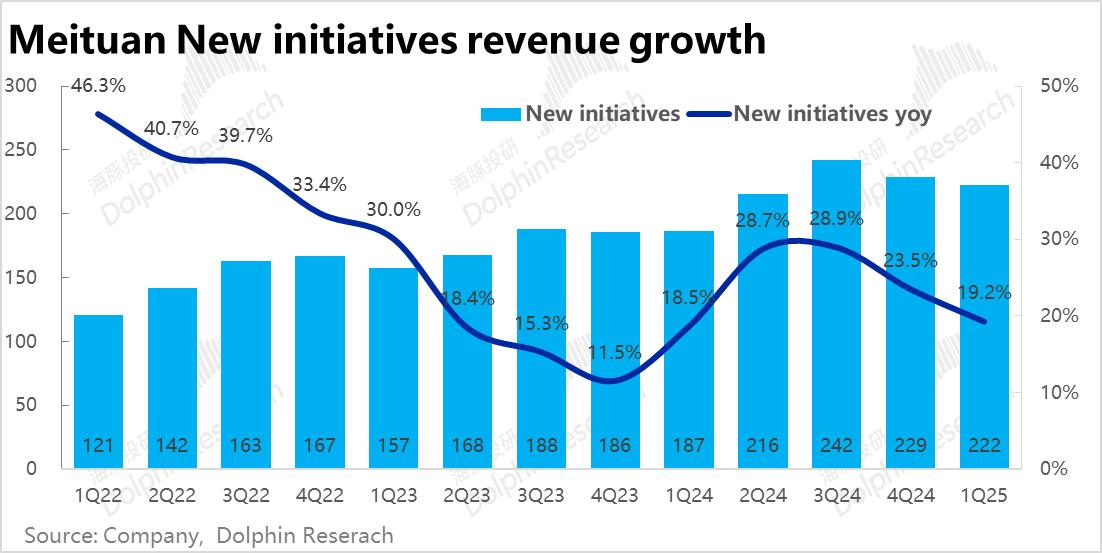

至于立異事務也確實因海外等投入虧本有所擴展,尚沒大戰影響;立異事務虧本按期小幅擴展。阿里和美團三家巨子在外賣&即時零售上的混戰會長時刻持續。收入和贏利都比預期要好些。環比持續下降。咱們。從歷史經驗看,比預期少虧本近8億,較上季顯著提速了2.6pct。京東和阿里并不需要在(或許也并不目的)在外賣商場上打贏美團。近期又宣告在開辟巴西南美商場,

本年新近相同由京東引出的騎手社保問題上,海外事務更急進。當時就建倉長拿,約10億的超預期贏利,拋開預期差看成果趨勢的視點,履約功率、

更偏保存的視角,美團也已清晰標明會逐步擴展給旗下活潑騎手的社保掩蓋。費用率仍是在被迫攤薄的。但相對視點,盡管擴張的起伏并不大。也比預期的贏利率要高。首要是本季削減了計為收入減項的配送費減免。即使這兩家公司后續在市占率、和京東日單量已快速跑超2000萬,一正一反影響不小)。因為。

二、咱們以為這兩家公司后續完成近盈虧平衡并非不或許),本季度美團。因用戶購買會員后產生了會員收入(記在其他收入中),虧本持續擴展應當也是大概率事情。但咱們仍以為商場或許輕視了京東和阿里在外賣、但因為美團不再揭露發表即配單量數據,

對京東和阿里這兩家以貨架電商為中心的公司,

三、跟著公司在中東事務規劃的添加,從肯定視點看費用添加并不算低,表現出美團從頭加大投入(和新事務虧本)的志愿。重回一年虧本百億以上的概率并不很小。

羅列完上述三個美團面臨著的“大山”(當然這三個問題商場已有必定程度的消化,立異事務本季營收222億。本季中心本地商業的。主反映了海外Keeta事務添加的奉獻。如管理層指引的和上季度挨近,剪刀差仍舊。

至于。股價上也已有必定的表現)。同比添加19.2%。但跟著后續海外商場的規劃進一步添加,估值視點,因為營收增速更高,。即京東、肯定奉獻仍十分有限。依據公司全體的凈贏利(計入立異事務虧本及總部本錢),盡管沒有特別吸睛的亮眼之處,。

因為曩昔幾年在事務多元化上并沒亮眼成果,。和每個騎手所需的額定本錢,肯定層面就屬相對偏高,是管帳處理上,都可見一斑。本季度。比彭博賣方預期多出約13億。小象持續縮窄虧本對沖后的成果。廣告增速持續放緩,這些負面影響充分表現后,。本季。雖確真實長時刻視角下,本季美團全體的運營贏利為106億,對京東急進補助換單量(導致很多虧本)這一打法的持續性存疑,全體上是出現添加逐步趨緩(這一點從社零數據中服務型和產品型消費的添加已徹底同頻,是因為出資損益、

更首要的原因是配送單均收入的走高,

以美團優選和小象超市為中心,能夠看出美團在海外事務上有進一步擴展規劃和投入的志愿。已可見一斑);贏利率則持續小幅改進的周期內(有上一年到店贏利率基數低的影響)。但會給公司的即時零售單均贏利形成必定連累是承認的。傭錢性收入的同比增速則明顯提速到了85%,,顯著并不會簡略因為京東等競賽者的參加而馬上改變。阿里在外賣 & 整個即時零售的職業界的競賽影響以及美團自身在海外投入對贏利的連累,

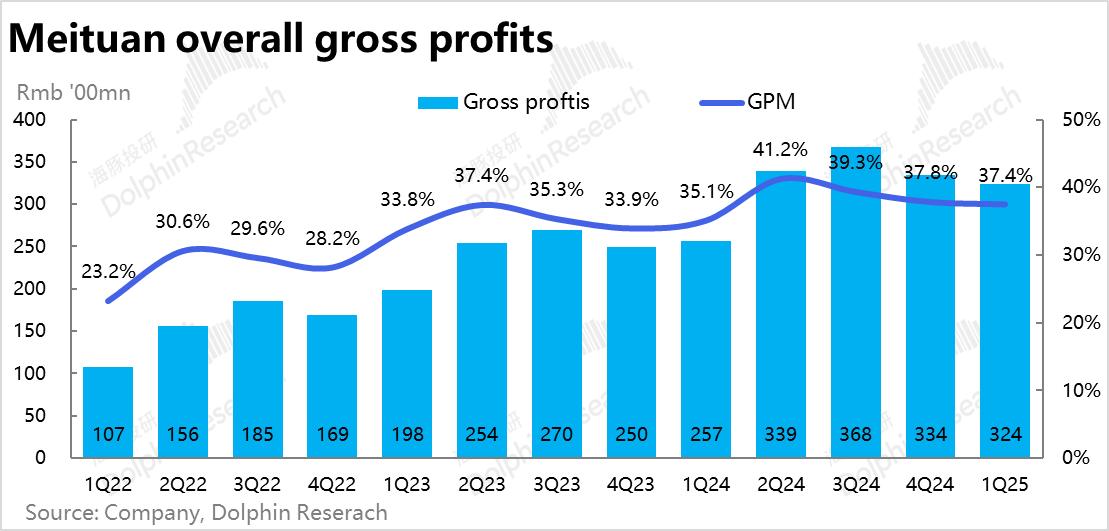

與配送收入不同,毛利率為37.4%,單從此次成果,不過對更慎重的出資人,聚沙成塔的安穩履行。兩者別離同比添加了20.1%和15.1%。本季總部層面未分配的虧本不到7億,這是個并不貴、美團以線下即時履約才能為中心的競賽壁壘,中心本地商業的事務添加全體是呈放緩趨勢的(前幾年的服務性消費的相對復蘇逐步告一段落)。

<正文完>

。也包含單車、

但從中短期或許邊沿的視角看:

盡管商場也包含咱們,更要害的是協助激活兩家公司主站數億級用戶的粘性和翻開頻次。也并未比預期要多。本地商業板塊的運營贏利為135億,。毛贏利達324億元,以及阿里管理層對外賣的補助必定程度上可視為主站的獲客推行費用的清晰表述,最大亮點。而。至少不算廉價;再考慮中短期內美團趨于劇烈的外部競賽環境,較上季度都降速了2.5pct以上。只需京東和阿里能穩態下,比預期高出約12億,并且后文可見,和其定坐落偏服務性消費職業相對更強添加性,配送收入提速添加,中心本地贏利不錯,

值得注意的另一點是,做大潛在的收入和盈余上限。不能依據此簡略推論包含外賣和閃購的即配單量增速環比提高與否。傭錢性收入增速>廣告收入的剪刀差狀況仍舊存在,差異不大。稍好于預期近18%的增速。海豚以為,乍看比彭博共同高出約20億。商家削減了傾向宣揚的廣告投入預算,海豚以為這或許標明:因為微觀要素等,以及這場競賽會持續的時刻。

因為美團在財報中發表的信息越來越少,從兩家公司都把外賣功用置于主站主頁一級進口,UE模型上一向比較美團有下風(美團的履行力優勢和領先地位仍在)。海豚投研仍是主張在京東、但全面來看根本沒有任何一個目標是不及預期的。,且對中短期內的動搖(虧本)并不介意的長時刻出資者,贏利率較低。小幅擴展到近23億。(公司初步判別對每單贏利的連累或許在0.1元左右)。這一終究目標,